Μια δεύτερη θητεία της Νέας Δημοκρατίας υπό την ηγεσία του Κυριάκου Μητσοτάκη, αποτελεί την καλύτερη εγγύηση προκειμένου η Ελλάδα να διατηρηθεί στην τροχιά των δημοσιονομικών και μεταρρυθμιστικών της δεσμεύσεων. Αυτό αναφέρει σε έκθεσή της η JP Morgan, στην οποία τονίζει ότι η ελληνική οικονομία θα συνεχίσει να καταγράφει ισχυρούς ρυθμούς ανάπτυξης, ωστόσο η ανάκτηση της επενδυτικής βαθμίδας δεν πρόκειται να έρθει νωρίτερα από τον ερχόμενο Σεπτέμβριο. Αναφορικά με τα ελληνική ομόλογα, οι αναλυτές της αμερικανικής τράπεζες δεν συνιστούν την αγορά τους καθώς θεωρούν ότι υπεραποδίδουν (overwight) σε σχέση με τις τρέχουσες συνθήκες στην αγορά.

Η JP Morgan θεωρεί ότι η Νέα Δημοκρατία θα επικρατήσει στις εκλογές της 25ης Ιουνίου, μετά την ευρεία νίκη της στην αναμέτρηση του Μαΐου, επικρατώντας με ποσοστό πολύ μεγαλύτερο του αναμενομένου. Το σύστημα της απλής αναλογικής δεν επέτρεψε τον σχηματισμό αυτοδύναμης κυβέρνησης από την πρώτη εκλογική αναμέτρηση. Ωστόσο το μπόνους των επιπλέον εδρών στη δεύτερη εκλογική αναμέτρηση θα φέρει τη Νέα Δημοκρατία στη διακυβέρνηση της χώρας για δεύτερη συναπτή θητεία, έχοντας εξασφαλίσει την αυτοδυναμία. Έτσι θα αποφευχθούν οι πολιτικές ζυμώσεις για τον σχηματισμό μιας κυβέρνησης συνασπισμού.

Τι αναφέρουν οι αναλυτές για την ελληνική οικονομία

Η ελληνική οικονομία θα συνεχίσει να αναπτύσσεται με ισχυρούς ρυθμούς εκτιμούν οι αναλυτές της JP Morgan, κάτι που θα σημάνει την επιστροφή της της επενδυτικής βαθμίδας, η οποία όμως δεν αναμένεται να έρθει πριν από τον ερχόμενο Σεπτέμβριο. Οι τρεις εκ των τεσσάρων οίκων αξιολόγησης που αναγνωρίζονται από το Ευρωσύστημα (Fitch, DBRS και Standard & Poor’s) αξιολογούν το ελληνικό αξιόχρεο μία βαθμίδα χαμηλότερα της επενδυτικής διαβάθμισης, με τον πρώτο οίκο να «δίνει ραντεβού» την ερχόμενη Παρασκευή, δημοσιεύοντας την αξιολόγησή του για την ελληνική οικονομία.

Η JP Morgan θεωρεί ότι με τις δεύτερες εκλογές να εκκρεμούν, είναι πολύ δύσκολο ο Fitch να προχωρήσει σε αναβάθμιση της Ελλάδας και προκρίνει το β΄ εξάμηνο του έτους για να συμβεί αυτό, από τον οίκο DBRS στις 8 Σεπτεμβρίου, από τον Standard & Poor’s στις 20 Οκτωβρίου και από τον Fitch την 1η Δεκεμβρίου. Ερωτηματικό παραμένει πώς θα κινηθεί ο οίκος Moody’s, ο οποίος τοποθετεί το ελληνικό αξιόχρεο τρεις βαθμίδες χαμηλότερο της επενδυτικής βαθμίδας.

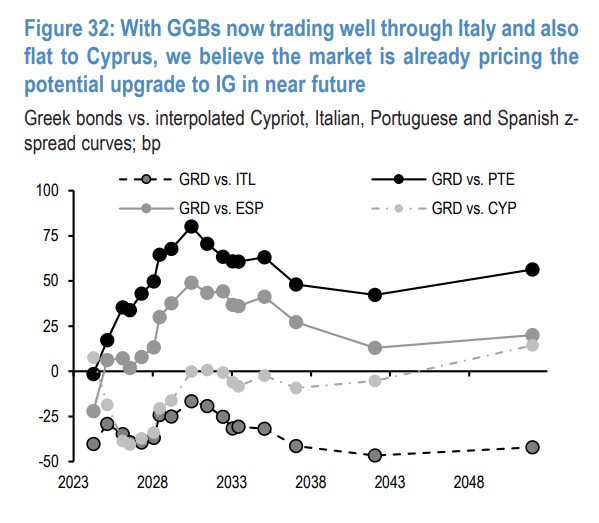

Για τα ελληνική ομόλογα οι αναλυτές κρίνουν ότι επί της παρούσης υπεραποδίδουν αισθητά σε σχέση με τους αντίστοιχους κρατικούς τίτλους των χωρών της Ευρωζώνης. Η υπεραπόδοση αυτή ειδικά παρατηρείται κατόπιν της 21ης Μαΐου και της ευρείας επικράτησης της Νέας Δημοκρατίας. Για τους αναλυτές της αμερικανικής τράπεζας, η overweight θέση δεν καθιστούν ελκυστικά τα ελληνικά ομόλογα, ωστόσο μια οποιαδήποτε διεύρυνση των spreads θα ευνοούσε και μια αλλαγή θέσης. Με τα τωρινά δεδομένα, η JP Morgan ως ελκυστική επιλογή θεωρεί τους οκταετείς ή δεκαετείς τίτλους.

Πηγή: OT.GR