Στις ελληνικές εκλογές της ερχόμενης Κυριακής αναφέρεται με δημοσίευμά του το διεθνές πρακτορείο Reuters, τονίζοντας ότι οι αγορές θα αναμένουν με ενδιαφέρον εάν θα προκύψει μια κυβέρνηση συνασπισμού ή η Ελλάδα θα οδηγηθεί σε δεύτερη εκλογική αναμέτρηση.

Σύμφωνα με τους συντάκτες του δημοσιεύματος, οι ισχυρές σχέσεις του νυν πρωθυπουργού Κυριάκου Μητσοτάκη με την Ευρωπαϊκή Ένωση και η δέσμευση για μεταρρυθμίσεις θα πρέπει να καθησυχάσουν τους επενδυτές είναι εκείνος ο νικητής. Η ισχυρή εικόνα της οικονομίας σημαίνει ότι μια ενδεχόμενη νίκη του ΣΥΡΙΖΑ ενδεχομένως να μην επιφέρει προβληματισμό στις αγορές, όπως συνέβη το 2015 όταν και επικράτησε σε εκείνες τις εκλογές.

Η Ελλάδα από εκεί που ήταν ένα βήμα από το να βγει από την ευρωζώνη, επί του παρόντος βρίσκεται σε μια κατάσταση όπου κανείς δεν ανησυχεί σοβαρά βραχυπρόθεσμα, σύμφωνα με τον επικεφαλής οικονομολόγο της Capital Economics για την Ευρώπη, Άντριου Κένινγκχαμ.

Ακολουθούν πέντε βασικά ερωτήματα για τις αγορές σύμφωνα με τους συντάκτες που επιμελήθηκαν το δημοσίευμα του Reuters.

1) Ποιο είναι το μεγαλύτερο πρόβλημα για τους ψηφοφόρους;

Η κρίση στο κόστος ζωής, με τον πληθωρισμό να διαβρώνει την αγοραστική δύναμη των καταναλωτών.

Ο πληθωρισμός κορυφώθηκε στο 12,1% τον Σεπτέμβριο και έκτοτε έχει επιβραδυνθεί στο 4,5% σε ετήσια βάση (στοιχεία Eurostat για τον Απρίλιο), καθώς οι τιμές της ενέργειας υποχωρούν. Οι μέσοι ετήσιοι μισθοί εξακολουθούν να είναι περίπου 25% χαμηλότερα από το ανώτατο όριο το 2009, σύμφωνα με τα στοιχεία του ΟΟΣΑ.

«Βλέπουμε μια τεράστια πίεση των μισθών τα τελευταία 10 χρόνια και οι πολίτες έχουν πραγματικά νιώσει τις συνέπειες», σημειώνει ο Γουλφάνγκο Πίκολι εκ των προέδρων της εταιρείας χρηματοοικονομικών συμβούλων Teneo.

2) Τι σημαίνουν οι εκλογές για την επιστροφή της Ελλάδας στην επενδυτική βαθμίδα;

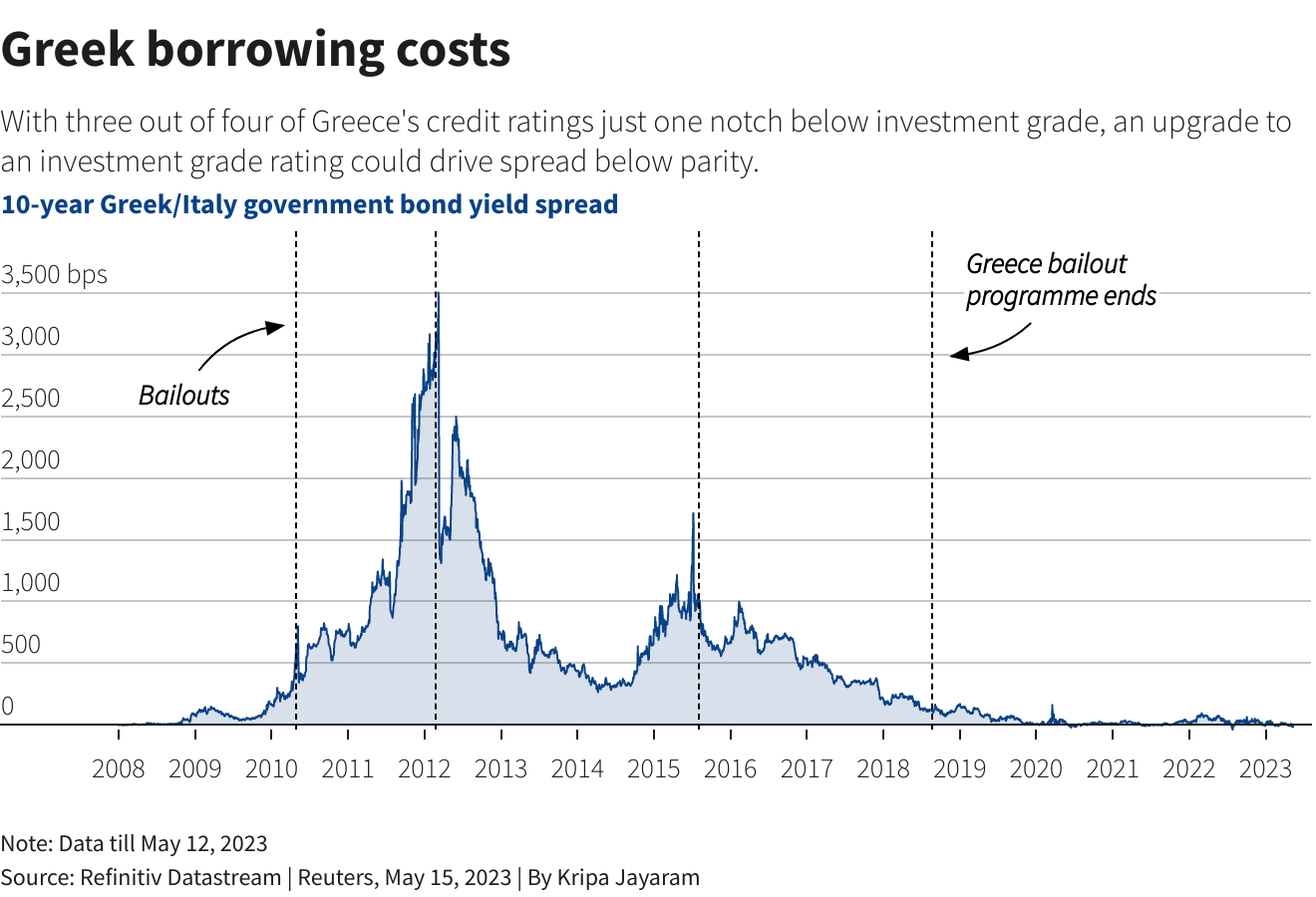

Με τρεις από τις τέσσερις αξιολογήσεις της πιστοληπτικής ικανότητας μόλις μία βαθμίδα κάτω από την επενδυτική βαθμίδα, οι εκλογές μπορεί να είναι το τελευταίο εμπόδιο πριν η Ελλάδα επανέλθει στην κατάσταση που βρισκόταν πριν από μια δεκαετία.

Η S&P Global έχει δηλώσει ότι θα μπορούσε να αναβαθμίσει την αξιολόγηση BB+ της Ελλάδας εντός του επόμενου έτους, εάν η νέα κυβέρνηση διατηρήσει τη δημοσιονομική πειθαρχία και τον ρυθμό των μεταρρυθμίσεων που ξεκλειδώνουν τα κεφάλαια από το Ταμείο Ανάκαμψης.

Από τη μεριά της η Goldman Sachs υποστηρίζει ότι η υλοποίηση του σχεδίου Μητσοτάκη να τριπλασιάσει σχεδόν τις δαπάνες από τα κονδύλια της Ε.Ε. φέτος, θα μπορούσε να είναι το «τελικό βήμα» για την αναβάθμιση.

Το μακροπρόθεσμο κόστος δανεισμού της Ελλάδας, περίπου στο 4%, είναι ήδη χαμηλότερο από αυτό της Ιταλίας και η επιστροφή της επενδυτικής βαθμίδας πιθανότατα θα το οδηγήσει σε χαμηλότερα επίπεδα.

Ωστόσο, πολλά από τα καλά νέα για την αξιολόγηση της Ελλάδας μπορεί να έχουν ήδη τιμολογηθεί, αναφέρει ο διευθυντής χαρτοφυλακίου της BlueBay Asset Management, Κάσπαρ Χένσε Hense.

3) Θα χάσουν οι επενδυτές τα περιουσιακά τους στοιχεία αν δεν κερδίσει ο Κυριάκος Μητσοτάκης;

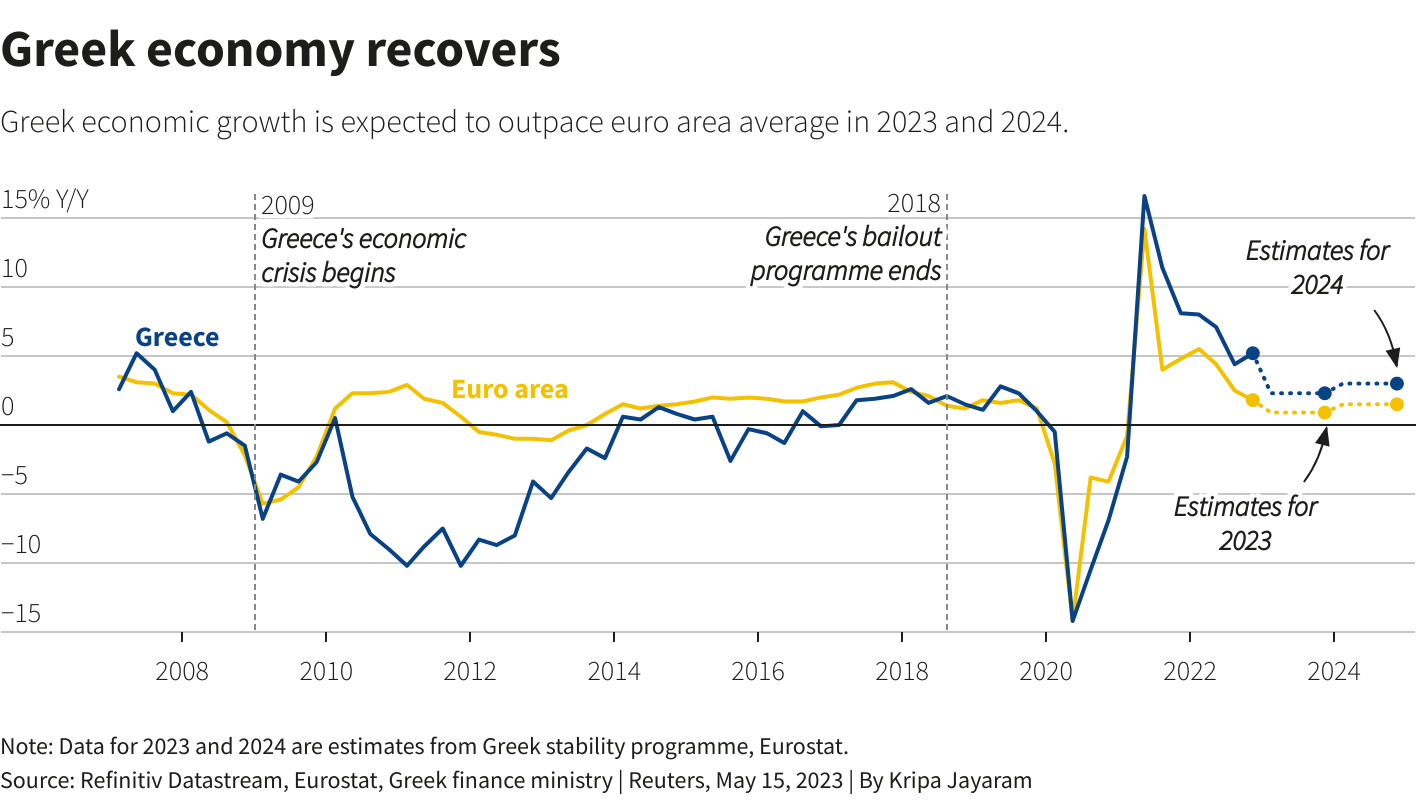

Ένα τέτοιο ενδεχόμενο δεν μοιάζει ρεαλιστικό σύμφωνα με τους συντάκτες του Reuters. Οι επενδυτές θεωρούν τον Μητσοτάκη ως παράγοντα σταθεροποίησης, δεδομένων των ισχυρών σχέσεών του με τις ΗΠΑ και τις Βρυξέλλες, όμως οι απόψεις του ΣΥΡΙΖΑ έχουν αλλάξει πολύ μετά την οικονομική κρίση, όπως τονίζουν. Η Ελλάδα έχει επίσης έναν από τους καλύτερους ρυθμούς ανάπτυξης στην ευρωζώνη.

«Οι επενδυτές αναζητούν πρώτα την πολιτική σταθερότητα και θα χαιρετίσουν την επιστροφή της κυβέρνησης Μητσοτάκη», αναφέρει ο Πίκολι της Teneo, προσθέτοντας ότι «είναι ξεκάθαρα υπέρ της αγοράς».

Μια κυβέρνηση υπό τον ΣΥΡΙΖΑ θα μπορούσε να επιδεινώσει το κλίμα, όμως μια επανάληψη του 2015, όταν η νίκη του ΣΥΡΙΖΑ οδήγησε τις ελληνικές μετοχές να σε βύθιση 24% εκείνο το έτος και τις αποδόσεις του 10ετούς ελληνικού έτους στο 19%, θεωρείται απίθανη.

«Ο ΣΥΡΙΖΑ έχει γίνει πολύ πιο mainstream μετά την ανέλιξή του στην κυβέρνηση, επομένως είναι μικρή η πιθανότητα να δούμε άλλη μια επανάληψη της αστάθειας του 2015», υποστηρίζει ο επικεφαλής οικονομολόγος της Mazars Wealth Management, Γιώργος Λαγαριάς.

4) Τι σημαίνουν οι εκλογές για τις ελληνικές μετοχές;

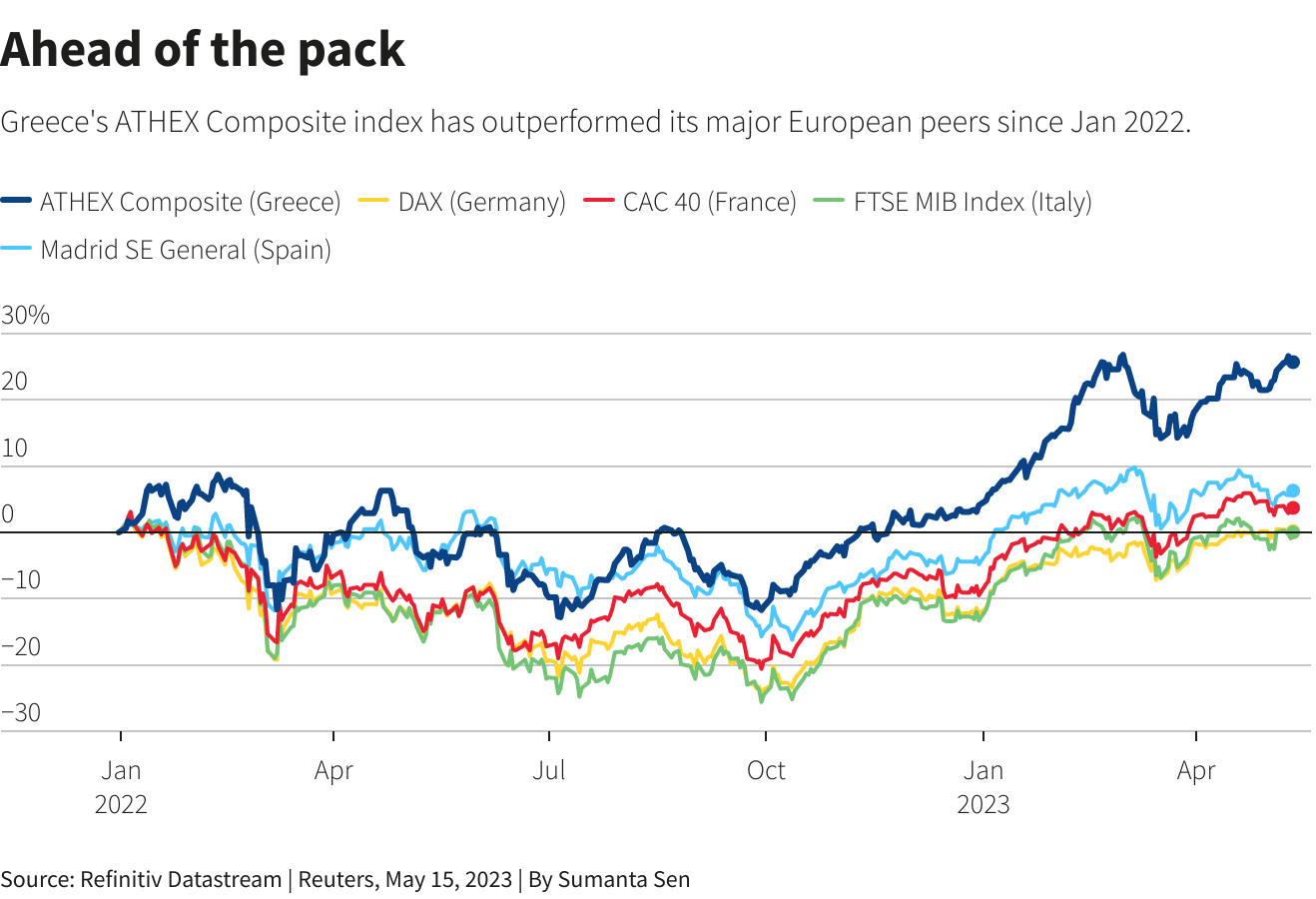

Μια αποφασιστική νίκη για οποιοδήποτε από τα κόμματα θα μπορούσε να ενισχύσει τη βραχυπρόθεσμη υπεραπόδοση του Χρηματιστηρίου Αθηνών, όπως εκτιμάει το Reuters.

Ο δείκτης του ελληνικού χρηματιστηρίου καταγράφει κέρδη της τάξεως του 21% από την αρχή του έτους, όταν ο πανευρωπαϊκός δείκτης Euro STOXX 600 ενισχύεται κατά 10%. Η ανάκαμψη των τραπεζικών μετοχών, οι οποίες ευνοούνται από την αύξηση των επιτοκίων, εξηγεί την υπεραπόδοση της ελληνικής αγοράς.

Σε ένα σημείο που θα επικεντρωθούν οι επενδυτές είναι οι προθέσεις της επόμενης κυβέρνησης αναφορικά με τη διάθεση των τραπεζικών μετοχών που έχει στην κατοχή του το ελληνικό Δημόσιο.

Το κρατικό Ταμείο Χρηματοπιστωτικής Σταθερότητας που ιδρύθηκε κατά τη διάρκεια της κρίσης χρέους, έχει δηλώσει ότι θα πωλήσει τις τραπεζικές μετοχές έως τα τέλη του 2025. Κατέχει περί του το 40% των μετοχών της Εθνικής Τράπεζας, του 27% της Πειραιώς, του 9% της Alpha Bank και του 1,4% της Eurobank.

«Τα καλά νέα είναι ότι μετά τις εκλογές και την επιστροφή στην επενδυτική βαθμίδα… θα υπάρξει πολύ μεγαλύτερο ενδιαφέρον και καλύτερες αποτιμήσεις (για τις τράπεζες)», εκτιμάει ο Αλ Αλεβιζάκος, διευθύνων σύμβουλος ερευνών στην AXIA Ventures.

5) Τι θα γίνει με το ευρώ;

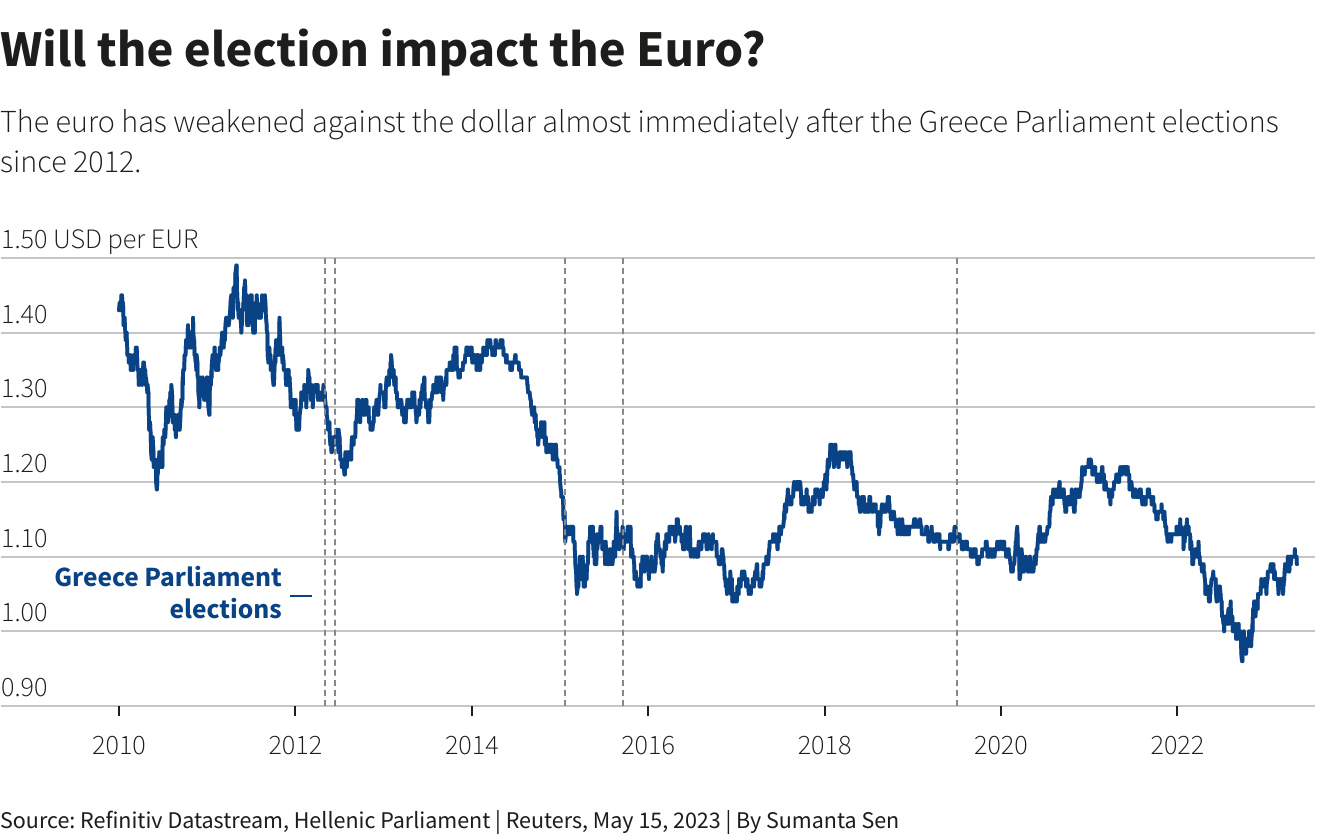

Έχοντας λειτουργήσει ως έναυσμα για την πώληση του ευρώ οι προηγούμενες εκλογές της Ελλάδας, οι τωρινές δεν αναμένεται να επηρεάσουν τις αγορές συναλλάγματος.

Σύμφωνα με το Reuters, η ισχυρότερη συνοχή, το Ταμείο Ανάκαμψης της Ε.Ε. και το εργαλείο έκτακτης αγοράς ομολόγων της ΕΚΤ έχουν αμβλύνει τις ανησυχίες σχετικά με τη διάλυση της ευρωζώνης.

«Το όλο θέμα των «περιφερειακών πιέσεων» έχει όντως πάει στο πίσω μέρος», σύμφωνα με τον Άνταμ Κόουλ, επικεφαλής στρατηγικής για το συνάλλαγμα στην RBC Capital Markets.

Το ευρώ είναι ένα από τα νομίσματα των δέκα ισχυρότερων οικονομιών με τις καλύτερες επιδόσεις φέτος, καταγράφοντας άνοδο άνω του 1,5% φθάνοντας την ισοτιμία έναντι του αμερικανικού δολαρίου στο 1,087.

Πηγή: OT.GR

![Reuters: Τα πέντε βασικά ερωτήματα των αγορών για τις ελληνικές εκλογές [γραφήματα]](https://voreianews.gr/wp-content/uploads/2023/05/f6464f23d7d14c7867b8468fe16416a38b74edea.jpg)